Первый шаг в организации фэшн съемки – планирование. Необходимо определиться с концепцией, подобрать подходящую

Флис - это мягкая, теплая и легкая ткань, которая стала незаменимым материалом в производстве

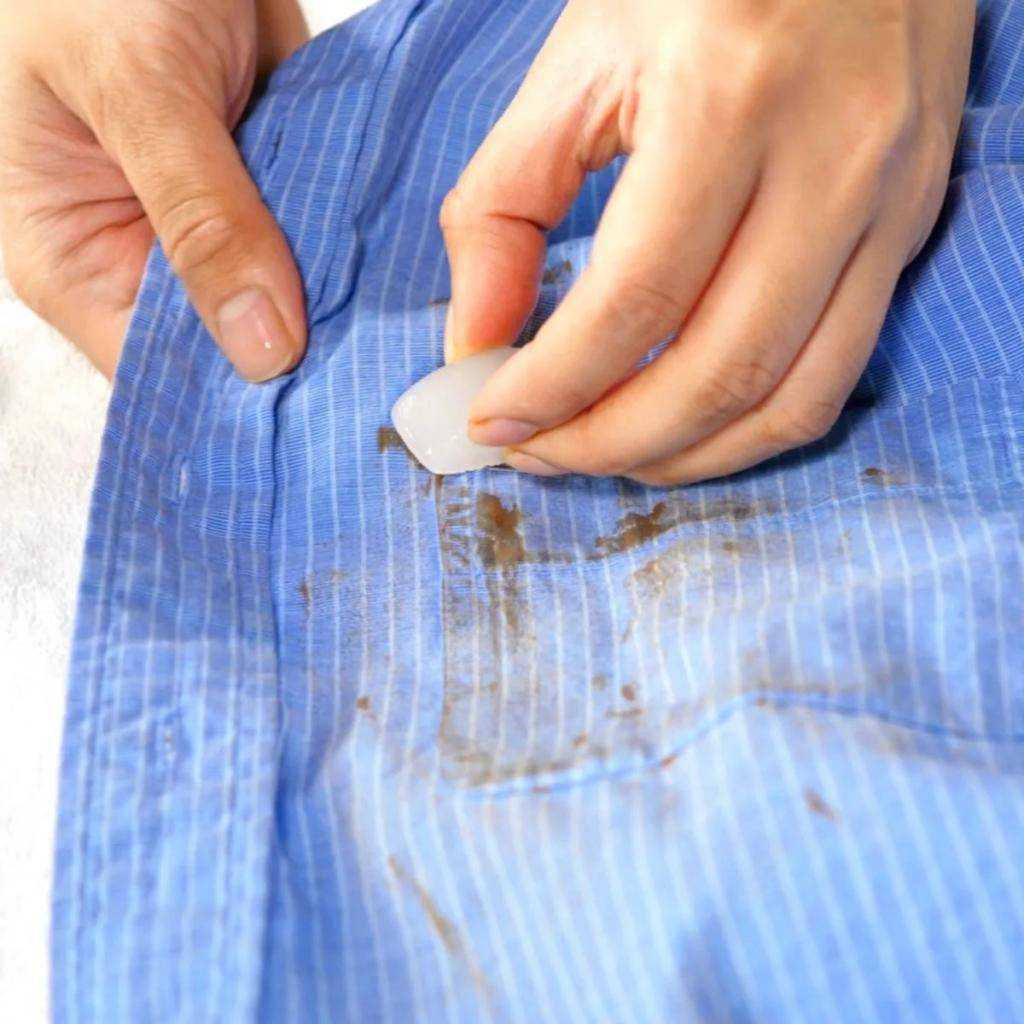

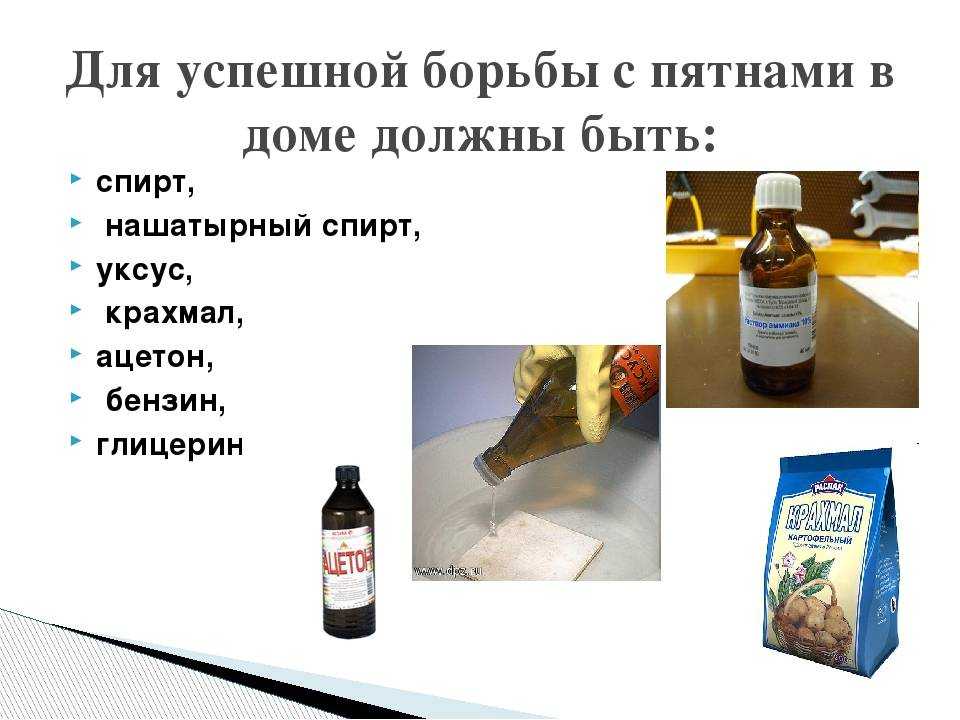

Не стоит огорчаться и выбрасывать одежду, если поставили пятно. С помощью наших советов узнайте,

Существует множество различных видов салатов, каждый из которых имеет свои особенности и вкусовые предпочтения.

Выбор полового покрытия – это важный аспект в обустройстве жилья, который отличается для различных

Современные тенденции в области строительства и дизайна интерьеров открывают новые возможности для выбора отделочных

Мембраны Технониколь производятся на основе полиэстерового волокна, покрытого полиуретановой смолой или другими полимерными покрытиями.

Кварцевый ламинат стал одним из самых популярных материалов для отделки полов и стен в

Перед тем как купить тапочки для отеля оптом, необходимо обратить внимание на следующие моменты:

Пол со слоем ценной породы дерева на основе SPC-плиты является прочным и износостойким материалом,

Шкаф в прихожую - это необходимый элемент мебели, который помогает организовать пространство и сохранять

Основными критериями при выборе пиалы являются теплопроводность, объем и форма. Что касается объема, то

На рынке представлен большой выбор расцветок камуфляжа: цифровой или художественный, с изображением растительности и

Каким бы большим ни был ваш финансовый бюджет, вы всегда должны ориентироваться на предложения

Ткани покупают для разных целей. Кто-то решает сшить обновки для себя или всей семьи,

Калгон для стиральных машин позволяет смягчить воду при стирке и препятствует образованию накипи. Необходимость

Как правильно стирать перьевые подушки: в стиральной машине-автомат, целиком, вручную. Насколько часто подушкам требуется

Как восстановить шерстяную вещь, которая села после стирки и вернуть ей первоначальный вид. Рекомендации

Какие изделия нельзя крахмалить? Обрабатывать крахмалом можно далеко не каждую вещь. Вот какие изделия

В статье приводится подробное описание ткани софтшелл, ее свойств, параметров, характеристик, сфер использования, правил

Как постирать детскую коляску руками и в стиральной машинке. Как отмыть изделие из экокожи

Многие хозяйки ищут способ, как отстирать ржавчину с одежды и вернуть жизнь любимым вещам.

Чем быстро вывести свежие и старые жирные пятна с одежды и мягкой мебели. Народные

Узнай, Как выводить запах кошачьей мочи: самые эффективные способы. Удаление пятен и запахов с

Андреева Мариядомохозяйка, мама 3 детей, автор 492 статейВ последнее время в моду вошли зимние

Почему полотенца после стирки в автомате становятся жесткими? Как правильно стирать и сушить изделия,

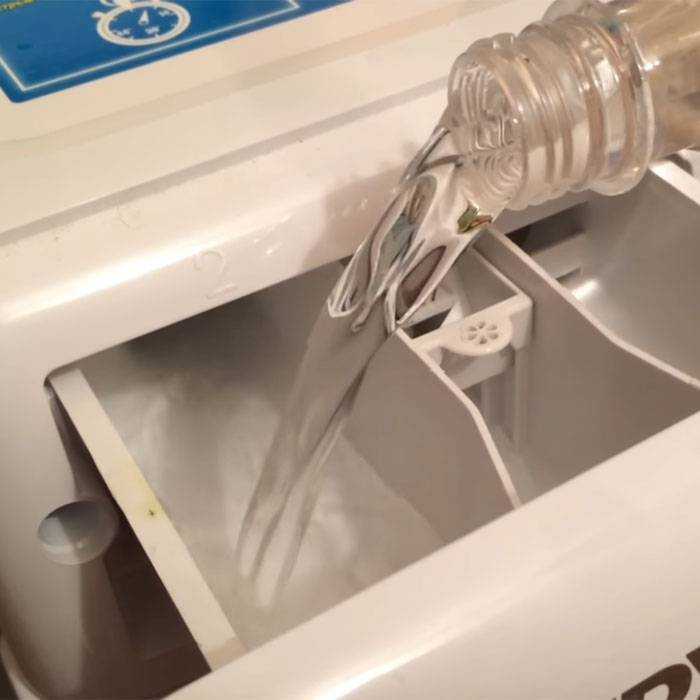

Рекомендации о том, куда засыпать порошок в стиральной машине. Советы по использованию лотка для

Как стирать вельвет в стиральной машинке и руками Вельветовая одежда ценится за комфорт и

О том, как использовать жидкий и порошковый отбеливатель "Ваниш" (Vanish) для цветного белья, как

Не стоит пренебрегать качеством обуви, так как оно влияет на здоровье ног и позвоночника.